Você sabe o que são obrigações acessórias? Sabe por que elas podem ser uma preocupação também do Departamento Pessoal (DP) e não somente dos setores ligados às finanças e à contabilidade da empresa?

O DP é parte do setor de Recursos Humanos (RH) ― por falar nisso, já explicamos em nosso blog as diferenças entre RH e DP.

Enquanto o foco de atuação do RH é a gestão de pessoas, o do DP são os processos administrativos.

As obrigações ou declarações acessórias fazem parte desses processos que precisam ser conhecidos e devidamente cumpridos para evitar problemas e até prejuízos para uma empresa. Continue a leitura do post e saiba mais!

Neste artigo, abordaremos os seguintes tópicos:

O que são obrigações acessórias e para que servem

Obrigações acessórias são declarações mensais, trimestrais e anuais que todas as empresas ― tenham elas funcionários ou não ― precisam fazer para enviar ao governo municipal, estadual ou federal e manter sua situação regularizada.

Como o termo indica, tratam-se de declarações complementares que funcionam como um registro do pagamento de um tributo (impostos, taxas, contribuições etc). Cada pagamento representa, por si só, uma obrigação principal.

As obrigações acessórias são, portanto, um instrumento administrativo que gerencia o cumprimento de obrigações tributárias.

Por meio delas, a empresa informa aos órgãos fiscalizadores que está em dia com suas obrigações tributárias.

É importante saber que o termo “obrigações acessórias” pode passar a ideia de que falamos de declarações que são menos importantes do que as declarações principais. Isso não é verdade.

Primeiro, o que você precisa saber é que declarações acessórias e principais são independentes entre si.

Isso significa que o empregador pode enviar a primeira sem enviar a segunda, por exemplo.

Segundo, que as obrigações tributárias acessórias são aquelas que, de fato, provam ao governo ― seja ele qual for ― que uma empresa está cumprindo com suas obrigações. Assim, elas podem ser decisivas para o futuro de uma organização.

Já que está por aqui, que tal conferir estes conteúdos?

- Conheça os impostos sobre a folha de pagamento

- Impostos e despesas legais estabelecidas ao MEI

- Contribuição assistencial: confira agora os principais detalhes

- Auditoria: entenda o que é e como conduzir

- Agenda tributária da Receita Federal: entenda as datas!

Para entender melhor as obrigações acessórias

Se você quer uma explicação mais direta sobre o assunto, saiba que a emissão de notas fiscais é um exemplo de obrigação acessória.

Para complementar, vamos a alguns pontos para que você entenda melhor sobre o que uma obrigação ou declaração acessória pode ser. Ela pode fazer referência a:

- receita bruta da empresa;

- impostos apurados;

- encargos decorrentes do pagamento de salários e outros.

Tudo isso vai ficar mais claro no decorrer da leitura. Desde já, o que você precisa saber é que existem obrigações acessórias que são de responsabilidade do DP de uma empresa. Outras podem ser de responsabilidade de outros setores, como o de Contabilidade.

Para este post, separamos as obrigações acessórias com base nos diferentes regimes tributários possíveis para uma empresa.

Convém que você tenha atenção para identificar quais, entre eles, se aplicam à realidade da organização em que trabalha.

O planejamento tributário e o envio das obrigações acessórias

Atualmente, as declarações ou obrigações acessórias são enviadas por meio da internet aos governos municipais, estaduais e federal.

Como é de se esperar, os governos recebem um imenso volume de informações das cerca de 4,5 milhões de empresas ― dados divulgados pela Agência Brasil, em 2019 ― que existem no país.

Para dar conta de tudo isso, lançam mão da tecnologia para fazer o cruzamento de dados a fim de confirmar que as informações contidas nas declarações estão corretas.

Com isso, um empresário mal-intencionado dificilmente consegue enganar a Receita Federal ou a Secretaria da Fazenda.

Da mesma forma, um erro genuinamente cometido pode ser identificado e acarretar problemas para a empresa.

Diante desse cenário, é fundamental que o DP esteja atento e, em parceria com o setor financeiro ou contábil da empresa, se apoie em um bom planejamento tributário para dar conta das obrigações acessórias corretamente.

Um fator que favorece essa missão é o conhecimento acerca de quais são as principais obrigações acessórias e quais são as datas ou a frequência com que devem ser entregues aos órgãos responsáveis.

Isso porque, por meio dessas informações, é possível criar uma agenda tributária para se certificar de que as obrigações são cumpridas e evitar que a empresa tenha problemas com o fisco.

As obrigações acessórias tributárias de uma empresa

Parte das obrigações acessórias de uma empresa fica sob a responsabilidade do setor de Contabilidade, sendo aquelas que podem variar de acordo com o regime tributário escolhido pela empresa: o Simples Nacional, o Lucro Presumido e o Lucro Real.

Além dessas, também existem as declarações que entram no rol de responsabilidade do Departamento Pessoal e são elas o nosso foco neste post. Veja só!

GFIP ― Guia de Recolhimento do FGTS e de Informações à Previdência Social

O Sistema Empresas de Recolhimento do FGTS e Informações à Previdência Social é conhecido como SEFIP.

Trata-se de uma plataforma para o envio da obrigação que contém informações trabalhistas, previdenciárias e outras que têm relação com o FGTS.

Uma vez que a declaração é enviada, uma guia chamada de GFIP é automaticamente emitida e, por essa razão, as duas siglas acabam sendo usadas para identificar a obrigação.

Entrega: mensal, até o dia 7 de cada mês.

GPS ― Guia da Previdência Social

O Departamento Pessoal de qualquer empresa precisa saber como calcular GPS para realizar o pagamento do INSS e de seus funcionários.

Só então o DP pode cumprir a obrigação acessória para provar ao governo que está em dia com essa responsabilidade.

Vale saber que, assim como a GFIP ― obrigação acessória acima mencionada ― , a Guia de Previdência Social também é automaticamente emitida no ato do envio da SEFIP.

Entrega: até o dia 20 de cada mês.

CAGED ― Cadastro Geral de Empregados e Desempregados

O CAGED é uma obrigação acessória usada para controlar a admissão, transferência ou demissão de trabalhadores que estejam empregados sob o regime da CLT.

Entrega: no dia 15 de cada mês (envio conjunto ao do eSocial).

RAIS ― Relação Anual de Informações Sociais

A RAIS é uma declaração acessória usada para que o governo tenha informações e possa controlar as atividades trabalhistas no Brasil.

Isso é o que garante ao governo identificar quais trabalhadores têm direito ao PIS/Pasep.

Entrega: até abril do ano subsequente. Em 2020, o prazo estabelecido para a declaração relativa às informações de 2019 foi 17/04.

LRE ― Livro de Registro de Empregados

O LRE é uma obrigação acessória a ser cumprida por todos os empregadores, tendo previsão na CLT.

Trata-se de um documento que apresenta informações sobre os funcionários da empresa, sendo seu foco aquelas que são relevantes para a relação empregatícia.

Sendo assim, deve ser preenchido no momento da admissão e atualizado sempre que uma mudança no contrato, como uma transferência, acontecer.

Sem o registro, um trabalhador não pode dar início às suas atividades profissionais e é a empresa que responde por essa situação que pode resultar no pagamento de multa.

Entrega: deve ser feita no dia da admissão, uma vez que trata-se do registro do funcionário na empresa.

CD ― Comunicação de Dispensa

Por sua vez, a Comunicação de Dispensa é uma obrigação acessória por meio da qual a empresa informa o desligamento de um funcionário. É também uma declaração que deve ser enviada por todos os empregadores.

Entrega: deve ser feita na data de demissão do funcionário.

CAT ― Comunicação de Acidente de Trabalho

O CAT é uma obrigação acessória que, como a sigla indica, só deve ser entregue caso um funcionário da empresa sofra um acidente de trabalho, um acidente de trajeto ou alguma doença ocupacional.

É dever da empresa informar a Previdência Social sobre tais acidentes, ainda que o funcionário não seja afastado de suas atividades em decorrência do ocorrido.

Entrega: até o primeiro dia útil após a ocorrência. Em caso de morte, a comunicação deve ser imediata.

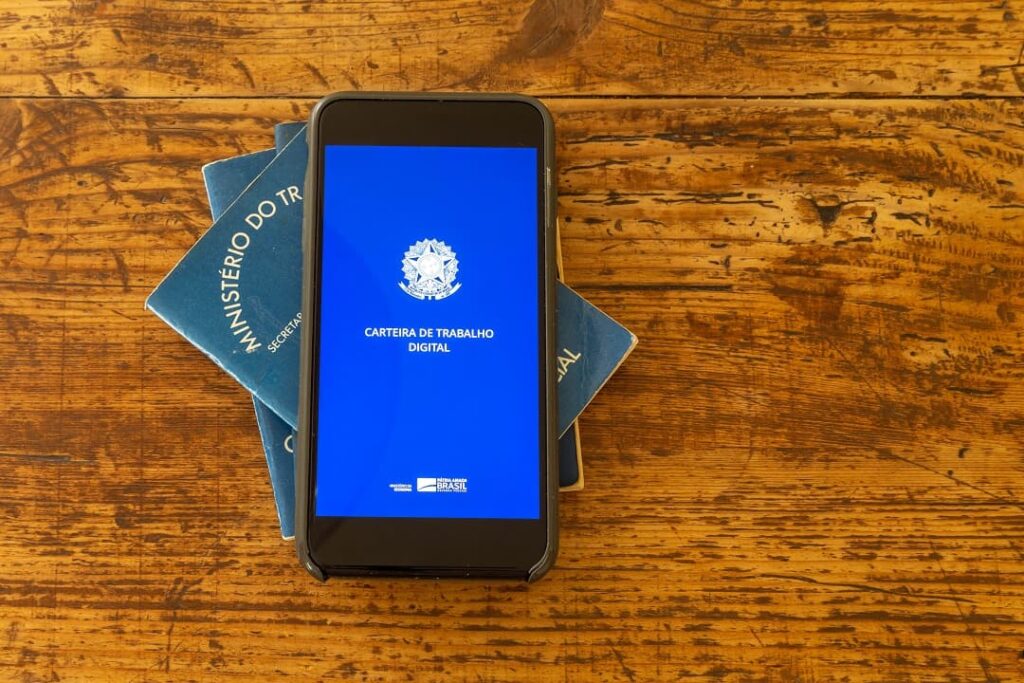

CTPS ― Carteira de Trabalho e Previdência Social

Esteja em uso a Carteira de Trabalho convencional ou a Carteira de Trabalho Digital, é uma obrigação acessória do DP fazer o registro da admissão de um funcionário no documento, de modo a formalizar a contratação para o Ministério do Trabalho.

Entrega: o envio dessa informação é feito durante o processo de admissão.

PPP ― Perfil Profissiográfico Previdenciário

O Perfil Profissiográfico Previdenciário é um formulário que deve ser preenchido por empresas que, em razão das atividades a serem exercidas, expõem seus funcionários a algum tipo de risco.

É o caso, por exemplo, de agentes nocivos químicos, físicos, biológicos ou outros que sejam prejudiciais à saúde ou à integridade física, atrelados à concessão de aposentadoria especial após 15, 20 ou 25 anos de contribuição.

Entrega: o fim da relação de trabalho entre a empresa e um trabalhador ou quando o funcionário leva a documentação para aposentar.

DIRF ― Declaração do Imposto de Renda Retido na Fonte

A Declaração do Imposto de Renda Retido na Fonte, ou DIRF, é uma obrigação acessória que deve ser enviada por todas as empresas que fazem a retenção do IRRF.

Entrega: anual, devendo ser feita até o último dia útil do mês de fevereiro.

QHT ― Quadro de Horário de Trabalho

Outra obrigação acessória que faz parte da rotina do DP é a do Quadro de Horário de Trabalho.

Quer a empresa opere com escalas ou não, os horários devem ser informados ao governo por meio do eSocial, nos sistemas da Folha de Pagamento.

Entrega: deve ser feita sempre que uma mudança nos horários acontecer.

Folha de pagamento

A comprovação do pagamento dos salários é uma obrigação acessória do DP. Salários mensais devem ser pagos até o 5° dia útil, mas é importante que a empresa esteja atenta àquilo o que determina a Convenção Coletiva de Trabalho ou o Acordo Coletivo firmado com o sindicato laboral.

Esses documentos têm prevalência sobre a CLT e podem determinar datas diferentes para que o pagamento e, consequentemente, o envio da declaração correspondente, seja feito.

MANAD ― Manual Normativo de Arquivos Digitais

Por sua vez, o MANAD é um arquivo no qual se encontram todas as informações relativas à folha de pagamentos dos funcionários da empresa.

É uma obrigação acessória que deve ser enviada à Receita Federal para que o órgão faça a conferência dos impostos que são recolhidos sobre a folha.

Entrega: não há uma data específica para a entrega dessa declaração acessória. Para cada empresa, é o Fiscal da Receita Federal do Brasil (RFB) que determina quando o documento deve ser enviado.

Como fazer a gestão das obrigações acessórias

A essa altura, você provavelmente tem clareza de que as obrigações acessórias podem ser muitas.

Com isso, deve compreender com mais facilidade o porquê de termos mencionado o planejamento e a criação de uma agenda tributária para a sua empresa.

Para tentar tornar o cumprimento dessas obrigações mais fácil, no sentido de evitar que sua empresa perca prazos por falta de atenção a eles ou por desorganização, vamos a algumas dicas importantes.

1. Acompanhe o calendário para criar uma agenda fiscal

Como você pode notar por meio da apresentação das obrigações acessórias existentes, elas costumam ter datas (ou prazos) e frequência de envio definidas. Qualquer empresa precisa estar atenta a isso.

A empresa que deixar de enviar declarações ou o faz com erros ― em razão da pressa, por exemplo ― pode ter de prestar esclarecimentos ou até se sujeitar ao pagamento de multas que podem ser elevadas.

Por isso, a organização por meio da criação de uma agenda fiscal é muito bem-vinda. Esclarecemos que essa agenda considera as obrigações acessórias diretamente ligadas ao DP, mas não é, necessariamente, uma responsabilidade desse setor.

O DP pode ter sua própria agenda, separada da agenda da Contabilidade, mas pode ser mais interessante que os setores se comuniquem e mantenham esse planejamento em conjunto.

2. Mantenha as equipes informadas sobre as obrigações acessórias

Quer trabalhem com conjunto quer não, DP e Contabilidade precisam estar bem informados sobre as obrigações acessórias existentes e suas responsabilidades.

Isso porque, do contrário, uma agenda tributária pode até existir e estar à disposição de todos, mas acabar não sendo usada por falta de entendimento ou engajamento com a tarefa.

Convenhamos, o envio de declarações acessórias é uma das burocracias que fazem parte da rotina de empresas e, como tal, tende a ser visto como uma tarefa maçante ou até indesejável.

Sendo necessária, porém, deve contar com o comprometimento dos envolvidos e, para tanto, informar claramente sua importância é uma estratégia que realmente pode ajudar.

3. Priorize a organização da documentação da empresa

Você notou que o envio das obrigações tributárias acessórias depende do acesso a documentos por meio dos quais dados podem ser coletados?

Agora imagine que sua empresa não seja organizada o bastante para assegurar que todas as informações necessárias sejam facilmente encontradas. A falha no cumprimento dos prazos ou até o envio de declarações inconsistentes pode acabar ocorrendo em decorrência disso, causando estresse e cobranças.

Por isso, é fundamental que a empresa tenha um bom sistema para a organização e o armazenamento de sua documentação. Uma dica que não vale apenas para os documentos tributários!

4. Aposte em sistemas de automação e integração de dados

Para facilitar essa organização e o acesso aos documentos, outra dica é que sua empresa aposte em sistemas automatizados.

Como mencionamos, há sistemas sendo utilizados para o envio de obrigações acessórias que foram alterados justamente para substituir o papel pelo digital. Essa, inclusive, pode ser a deixa para que a empresa abrace de vez a digitalização.

Como você sabe, se uma boa organização existe, é mais simples e rápido achar um documento fazendo uma busca no sistema do que manualmente, passando arquivo por arquivo, pasta por pasta em busca de determinado papel.

Ainda, sugerimos que você dê preferência a sistemas que podem ser integrados entre si.

Assim, a empresa evita que as informações estejam isoladas em diferentes plataformas e pode reuni-las, facilitando a conferência de dados importantes para as obrigações acessórias.

O envio de obrigações acessórias é de grande importância para as empresas e, por isso, deve ser atentamente cumprido pelo DP e demais setores relacionados.

Algo que tende a se tornar mais simples de fazer com organização, planejamento e o auxílio de boas tecnologias.

A simplificação da gestão das obrigações acessórias pelo eSocial

Em 2018, a obrigatoriedade do eSocial começou a valer para algumas das empresas do país.

Há um calendário baseado no faturamento que determina a partir de quando cada empresa deve aderir ao novo sistema, sendo que ainda está em processo de implementação.

Destacamos a sua existência neste post porque o eSocial tem por objetivo simplificar a entrega das obrigações acessórias pelas empresas.

Isso porque, em um único sistema, permite que todas as declarações mencionadas neste post sejam enviadas.

Segundo informações do próprio governo, “na prática, as empresas terão que enviar periodicamente, em meio digital, as informações para a plataforma do eSocial […] No entanto, com a entrada em operação do novo sistema, o caminho será único”.

Ainda, o envio das obrigações acessórias pelo eSocial substitui “o preenchimento e a entrega de formulários e declarações, atualmente entregues de forma separada a cada órgão”.

Com o eSocial facilitando o envio das obrigações acessórias, as empresas e, em especial cada Departamento Pessoal, têm parte de sua rotina desburocratizada.

Por sua vez, os funcionários ganham com a novidade, porque o sistema unificado contribui para a garantia do cumprimento dos direitos trabalhistas e previdenciários.

Este post lhe foi útil? Aproveite e leia também sobre a utilização de arquivos digitais no Departamento Pessoal!

Deixe seu comentário

Seu e-mail não será publicado. Os campos com * são obrigatórios.