A DIRF, ou Declaração do Imposto de Renda Retido na Fonte, é uma obrigação tributária acessória, que advém da tributação do Imposto de Renda. Ela existe independentemente da forma de tributação e é obrigação de todas as pessoas jurídicas.

Seu cumprimento é obrigatório para que a empresa esteja em conformidade com o fisco. Sendo assim, ele também é fundamental para evitar multas e outras penalidades legais, que decorrem da não entrega da declaração.

Entregá-la todos os anos é uma demonstração de que a empresa é confiável, diante de clientes e dos órgãos regulatórios. Dessa maneira, é mais fácil que a empresa consiga empréstimos e investimentos, por exemplo.

Para te ajudar com isso, nós preparamos este conteúdo explicando tudo que você precisa saber sobre a DIRF! Continue lendo este artigo para não perder nada!

- O que é DIRF?

- Para que serve a DIRF?

- Quem deve emitir a DIRF?

- Como declarar a DIRF em 2024?

- Baixe o Programa Gerador de Declaração

- Qual o prazo para entregar a DIRF?

- O que fazer depois de enviar a DIRF?

- Como evitar erros na emissão da DIRF?

- Como fazer o download da DIRF?

- A DIRF vai acabar?

- Tire as principais dúvidas sobre a DIRF

- Próximos passos…

O que é DIRF?

A DIRF é uma obrigação acessória de cumprimento obrigatório por quem retem o IR na fonte. Ou seja, quem deve cumpri-la é quem paga renda (fonte pagadora) a contribuinte que não possui imunidade ou isenção tributária. Quer um resumo de tudo o que veremos a seguir? É só apertar o play:

No mais, essa regra acontece porque, em alguns casos, o contribuinte não é obrigado a pagar o imposto ao governo. Afinal, a própria fonte pagadora o fará, sendo ela responsável, também, por emitir a DIRF. Para isso, a identificação por espécie é necessária, assim como a descrição do beneficiário ou da transferência de renda feita.

Assim, garante-se o cumprimento dos termos do Regulamento do Imposto de Renda e demais Instruções Normativas baixadas pela Receita Federal do Brasil (RFB).

Com a declaração, a Receita Federal (RF) consegue conferir contribuições retidas na fonte e identificar pagamento para o Programa de Integração Social (PIS) e a Contribuição para o Financiamento da Seguridade Social (COFINS), que são contribuições sociais.

Além disso, sua entrega é necessária para informar à Receita Federal qual foi o recebimento monetário das pessoas físicas ou jurídicas, mesmo os recebimentos isentos ou não tributáveis. Desse modo, ela consegue verificar a capacidade econômica dos contribuintes.

Segundo site oficial do Governo Federal, a DIRF deve conter:

- “Os rendimentos pagos a pessoas físicas domiciliadas no País;

- O imposto sobre a renda e contribuições retidos na fonte, dos rendimentos pagos ou creditados para seus beneficiários;

- O pagamento, crédito, entrega, emprego ou remessa a residentes ou domiciliados no exterior;

- Os pagamentos a plano de assistência à saúde – coletivo empresarial.”

Quem não faz a declaração está sujeito a penalidades legais, já que o descumprimento dessa obrigação leva ao cometimento de sonegação fiscal, assim como quem nela omite informações relevantes.

Isso porque penalidades, como multa, se aplicam até mesmo quando não há o desconto do IR, de forma que rendimentos e proventos sempre precisam aparecer no descritivo da DIRF.

Leia também:

Para que serve a DIRF?

Você compreendeu o que significa DIRF e a importância de mantê-la em dia. Agora, explicaremos para que serve essa declaração. Acompanhe!

Você percebeu que a DIRF é uma fonte de informação para a Receita Federal, de modo que ela consiga acompanhar o recolhimento do Imposto de Renda (IR) pelos contribuintes.

O IR é um tributo a ser pago por pessoas físicas e jurídicas e a declaração é importante para o acompanhamento das condições financeiras de cada um. Isso vale para o governo e para a própria pessoa física e jurídica, quando esta precisar fazer transações de alto valor.

Por exemplo, se uma empresa deseja comprar um imóvel para expandir, ela certamente precisará apresentar sua DIRF, a título de comprovar sua capacidade de pagamento.

Portanto, a DIRF, elaborada pelas empresas, não serve apenas para cumprir obrigações fiscais!

Outro dos seus papéis fundamentais é oferecer vantagem aos colaboradores, fornecendo informações essenciais para a declaração do Imposto de Renda (IR) como pessoa física.

Isso porque, por meio dela, é gerado o Informe de Rendimentos dos colaboradores, com um descritivo dos rendimentos pagos pela empresa a eles. No documento constam, por exemplo, salários, férias, abonos e contribuições previdenciárias.

Com essas informações em mãos, facilita-se para o colaborador o preenchimento da Declaração de Ajuste Anual (DAA) do IR.

Quem deve emitir a DIRF?

Para entender quem precisa emitir a DIRF é preciso saber que o Imposto de Renda Retido na Fonte abrange todas as pessoas físicas e jurídicas. Ele existe sempre que há o fato gerador do tributo (o que leva à obrigação de pagar o tributo).

Dessa forma, a DIRF, que é sua obrigação acessória (é uma prestação de contas a respeito da arrecadação do tributo) segue esse mesmo padrão. Na Instrução Normativa RFB 1990/2020, art. 2º, do Cap. I, há previsão de todos que devem apresentá-la.

Nela, há previsão de pessoas físicas ou jurídicas que pagaram ou creditaram rendimentos com retenção do IR na fonte, assim como de outras sem retenção, que devem apresentar a declaração.

Confira quais são elas, a seguir!

Com retenção de IR na fonte

A Instrução Normativa inclui nesta categoria:

“a) os estabelecimentos matrizes de pessoas jurídicas de direito privado domiciliadas no Brasil, inclusive as imunes e as isentas;

b) as pessoas jurídicas de direito público, inclusive o fundo especial a que se refere o art. 71 da Lei nº 4.320, de 17 de março de 1964;

c) as filiais, sucursais ou representações de pessoas jurídicas com sede no exterior;

d) as empresas individuais;

e) as caixas, associações e organizações sindicais de empregados e empregadores;

f) os titulares de serviços notariais e de registro;

g) os condomínios edilícios;

h) as instituições administradoras ou intermediadoras de fundos ou clubes de investimentos; e

i) os órgãos gestores de mão de obra do trabalho portuário.”

Sem retenção do IR na fonte

Ainda segundo a Instrução Normativa, há pessoas físicas e jurídicas que, mesmo não tendo retido imposto na fonte, precisam emitir a DIRF. Dentre elas estão:

“a) órgãos e entidades da Administração Pública Federal a que se referem os incisos do caput do art. 3º desta Instrução Normativa que efetuaram pagamento às entidades imunes ou isentas referidas nos incisos III e IV do art. 4º da Instrução Normativa RFB nº 1.234, de 11 de janeiro de 2012, pelo fornecimento de bens e serviços;

b) candidatos a cargos eletivos, inclusive vices e suplentes;

c) pessoas físicas e jurídicas residentes e domiciliadas no País que efetuaram pagamento, crédito, entrega, emprego ou remessa a pessoa física ou jurídica residente ou domiciliada no exterior, de valores referentes:

1. a aplicações em fundos de investimento de conversão de débitos externos;

2. a royalties, serviços técnicos e de assistência técnica;

3. a juros e comissões em geral;

4. a juros sobre o capital próprio;

5. a aluguel e arrendamento;

6. a aplicações financeiras em fundos ou em entidades de investimento coletivo;

7. a carteiras de valores mobiliários e mercados de renda fixa ou de renda variável;

8. a fretes internacionais;”

Dada a quantidade de detalhes da Instrução Normativa, é altamente recomendável a sua leitura, a quem desejar se aprofundar no tema.

Como declarar a DIRF em 2024?

Para você declarar a DIRF, pode seguir um passo a passo, de forma que não esqueça nada. Para te ajudar com isso, nós mostramos qual é ele, a seguir!

Tenha a documentação necessária em mãos

Antes mesmo de começar o processo de declaração da sua empresa, é preciso juntar os documentos necessários para fazê-la. São eles:

- comprovante de rendimento dos colaboradores, incluindo, além do salário, 13º, férias, 1/3 das férias, abonos e outros;

- se for o caso, é necessário comprovar rendimentos de demissões, inclusive valores referentes ao FGTS;

- além disso, a empresa precisa apresentar os valores pagos no ano-calendário, a título de INSS, referente aos colaboradores que se aposentaram;

- recibos de comprovação de gastos dedutíveis, quando a empresa for optante pelo regime de Lucro Real e houver pago administradores e conselheiros no ano-calendário;

- listagem e documentos referentes a bens imóveis, tais quais comprovantes do pagamento de IPTU, escrituras, comprovante de financiamento, dentre outros; quando imóveis alugados, recibos dos pagamentos dos aluguéis;

- notas fiscais e comprovantes de serviços e profissionais autônomos que a empresa contratou, bem como de pagamento a pessoas físicas;

Após juntar toda a papelada, passe para o próximo passo!

Baixe o Programa Gerador de Declaração

A Receita Federal disponibiliza o Programa Gerador da Declaração (PGD), para gerar a DIRF. As fontes pagadoras podem baixá-lo de forma gratuita, para declarar pagamentos e retenções do ano-calendário.

Após realizar o download do programa DIRF 2024, entre nele e preencha a declaração. Depois de conferir todos os dados, envie-a à Receita Federal.

Envie a DIRF à RF

Para enviar a DIRF à Receita, é necessário fazer o download do programa ReceitaNet, outro programa gratuito que valida documentos enviados pela internet à Receita Federal. O envio de arquivos fica disponível por 20 horas diárias, das 05 às 01 da manhã do dia seguinte.

Acompanhe o processamento da declaração

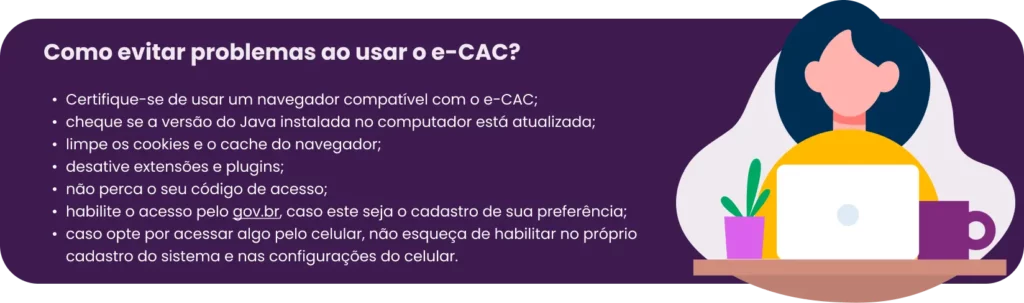

Por fim, após enviar a DIRF, acompanhe o processo pelos portais da Receita ou do eCAC. O acompanhamento é importante para verificar se houve algum erro ou alguma pendência.

É importante frisar que a não declaração da DIRF 2024, seu atraso, ou entrega com informações incorretas ou faltantes, pode gerar multa, restrições e impedimentos. Dessa forma, uma empresa pode se ver obrigada a arcar com altos valores, ou mesmo ter seu Cadastro Nacional da Pessoa Jurídica (CNPJ) restrito.

Qual o prazo para entregar a DIRF?

Como você pôde notar, é fundamental cumprir com a obrigação acessória de emissão da DIRF. E é especialmente importante fazer isso no prazo, para não expor a empresa a penalidades.

Portanto, informamos que o prazo para o envio da declaração à Receita, referente ao ano-base 2023, é até às 23:59:59 do dia 28 de fevereiro.

O que fazer depois de enviar a DIRF?

Após seguir o passo a passo que entregamos neste conteúdo, você deve acompanhar o andamento do processo da sua declaração. Assim, você saberá se ela foi aceita, ou se houve alguma pendência.

É possível fazer esse acompanhamento de duas maneiras: pelo site da Receita Federal e pelo eCAC. É preciso ter uma conta.gov para acessar este último.

Já a consulta em ambos têm pequenas diferenças, já que o site da Receita, apesar de informar se a declaração caiu na malha fina, não esclarece quais são as pendências. Por outro lado, a consulta pelo eCAC é mais completa.

Para saber como fazer a consulta da DIRF dessas duas formas, continue conosco!

Site da Receita

Para acessar informações da DIRF pelo site, basta ter em mãos o CNPJ da empresa e saber o ano-base da declaração. Após o login, é possível baixar e consultar a DIRF, porém uma consulta simples, que informa o processamento da declaração, sem detalhes.

No site, você encontrará os seguintes estágios possíveis para a declaração:

Não entregue

Se você não entregou sua declaração, o status será este. Nesse caso, é importante regularizar a situação da empresa o quanto antes, para evitar as penalidades legais.

Aguardando processamento

Se você se deparar com esse status, significa que entregou a sua declaração, mas a Receita ainda não fez sua avaliação. Ou seja, é possível que ela libere, mas também que existam pendências. Nesse caso, aguarde mais um pouco para consultar novamente.

Com pendência

Se a sua DIRF se encontra com esse status, significa que você caiu na malha fina por algum motivo. Pode ser porque a entregou com dados faltando ou com informações erradas.

Nesse caso, como já mencionamos, não é possível saber os detalhes no site da Receita, sendo necessário consultar o eCAC para saber qual foi a pendência encontrada. Somente assim será possível regularizar a situação da empresa junto ao fisco.

Intimação ou Notificação Emitida

Estar nesse estágio significa que a Receita Federal intimou a empresa a consertar o que quer que tenha saído errado na DIRF. É possível, por exemplo, que ela tenha que apresentar documentos faltantes. Como você já sabe, para consultar o motivo da intimação, é preciso acessar o portal do eCAC.

Fila de restituição

Estar na fila de restituição significa que a Receita processou sua declaração e você tem direito à restituição, mas ela ainda não foi disponibilizada. Deste modo, você deve acompanhar o calendário de pagamento da restituição do IR, para saber quando o valor ficará disponível.

Processada

Se deparar com esse status é positivo, porque significa que a Receita já processou a declaração, sem encontrar nada de errado com ela. Entretanto, ela pode passar por auditoria nos próximos 5 anos.

Dessa forma, verifique se há impostos a pagar ou se o pagamento já foi feito. A verificação pode ser feita por meio do eCAC.

Cancelada

O status “cancelada”, ao contrário do anterior, significa que houve o cancelamento da declaração. Esse cancelamento pode ter partido tanto do contribuinte (da própria empresa), como da Receita.

eCAC

O acesso ao eCAC não é tão simples como ao site da Receita, porque suas informações são mais completas. Para entrar no portal, é preciso que a empresa tenha um certificado digital para fazer login no gov.br, ou que faça login com CNPJ, código de acesso e senha.

O certificado digital pode ser adquirido com uma Autoridade Certificadora ou com uma Autoridade de Registro vinculada a ela. Já o login gov.br pode ser feito gratuitamente pelo site da Fazenda.

Com o certificado digital ou o código em mãos, faça o login no eCAC. As informações estarão disponíveis desde que o usuário esteja nos níveis prata ou ouro.

Lá estarão as informações sobre sua DIRF, no item “Meu Imposto de Renda (Extrato da DIRF)”, na aba “Processamento”. As etapas do processo mostradas são diferentes daquelas do site da Receita. Explicamos cada uma delas, a seguir:

Não entregue

Significa que a Receita Federal não recebeu a declaração, portanto que a empresa deve entregá-la para evitar pendências com o fisco.

Em processamento

Esse status indica que a Receita recebeu a DIRF, mas ainda não fez sua avaliação.

Fila de restituição

Nesse estágio do processamento, a DIRF já passou por avaliação, sua declaração foi processada e o contribuinte (empresa) terá direito à restituição. Entretanto, o valor ainda não foi disponibilizado, por isso é importante continuar acompanhando o processo.

Processada

A declaração foi processada e, no eCAC, você pode identificar se há impostos a pagar apenas clicando em “Processada”.

Com pendências

Se esse status aparece para você significa que a empresa caiu na malha fina. Pode ser que tenha faltado um documento, por exemplo, ou que haja informação errada na declaração.

Para verificar quais são as pendências, clique em “Pendências de Malha”, onde estarão descritos os motivos que levam a pendência. Sabendo deles, a empresa poderá corrigi-los, dentro do prazo disponibilizado pelo governo, que é 23:59:59 do dia 31 de maio de 2024.

Retificada

Quando a declaração tem alguma pendência, a empresa recebe a chance de corrigi-la, o que deve fazer dentro do prazo legal. Ao fazer isso, a declaração anterior é substituída pela nova, que visa retificar os erros.

Em análise

Significa que as correções da DIRF foram recebidas pela Receita, mas ainda não foram analisadas.

Cancelada

Esse status aparece quando alguma das partes cancelou o envio da DIRF, podendo ser a empresa ou a RF.

Tratamento manual

Uma declaração que se encontra com esse status ainda está sendo avaliada. Quando a Receita finalizar sua análise, entrará em contato com a empresa enviando uma correspondência.

Como evitar erros na emissão da DIRF?

Você percebeu que emitir a DIRF é um processo simples, mas que exige muita atenção, já que é preciso preencher corretamente muitas informações. Por isso, deixamos aqui dicas para que você não cometa erros no processo.

Preste atenção nessa lista!

- Conheça as leis e regras: leis tributárias e trabalhistas estão constantemente passando por alterações. Dessa forma, é importante conhecê-las, para ter certeza de as estar seguindo;

- Cuide para não perder prazos: é preciso enviar a DIRF até o dia 28 de fevereiro e as reiterações, quando necessárias, até o dia 31 de maio;

- Utilize os aplicativos oficiais: a geração e envio da DIRF precisam ser feitos conforme dita a Receita Federal, sob pena do seu não recebimento e da incidência de multas e outras penalidades;

- Revise a documentação: ao juntar a documentação necessária, faça a revisão dos papéis, para garantir que não falta nenhum e que todos estão certos;

- Preencha os dados com calma: para não ter trabalho de retificar erros depois, tente fazer um preenchimento assertivo na primeira vez;

- Confira a declaração antes de enviar: por fim, revise a sua DIRF e não confirme o envio sem antes se certificar de que todos os dados estão corretos.

Como fazer o download da DIRF?

Com as informações deste artigo, você soube que há dois programas para fazer o download, a fim de enviar a DIRF. O primeiro deles é o Programa Gerador DIRF, o qual você precisa baixar para preencher a declaração. Este, você encontra neste link.

O segundo é o Programa Receitanet, utilizado para entregar a declaração já preenchida à Receita. O link para baixá-lo está aqui.

A DIRF vai acabar?

A DIRF acabará em breve porque será substituída pelo eSocial, de modo que a partir do dia 1º de janeiro de 2024, sua entrega será dispensada. Portanto, os fatos ocorridos em 2024 já serão registrados no eSocial.

A substituição aconteceu gradualmente, já que a versão 1.2 do eSocial entrou em vigor em novembro de 2023 e as mudanças nos eventos remuneratórios destinados ao IR entraram em vigor em maio de 2023.

Com a mudança, a declaração passa a ser mensal, ao invés de anualmente. Portanto, ela passará a ser mais frequente na rotina empresarial. Além disso, a prestação de contas será feita de forma centralizada, reduzindo a burocracia.

Ainda, a Receita fará a fiscalização dos dados apresentados cruzando as informações apresentadas no eSocial e na EFD-Reinf (Escrituração Fiscal Digital de retenções e outras informações fiscais).

O que vai substituir a DIRF?

O substituto da DIRF é o eSocial (Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas), programa instituído pelo Decreto nº 8.373, de 11 de dezembro de 2014.

Ele visa coletar informações trabalhistas e tributárias e armazená-las em apenas um local. Como Folha de Pagamento, Relação Anual de Informações Sociais (RAIS), Comunicação do Acidente de Trabalho (CAT), Guia da Previdência Social (GPS), dentre outras.

Dessa forma, órgãos que participam do projeto podem acessá-las facilmente no Ambiente Nacional Virtual. Por exemplo, a Justiça do Trabalho, o INSS e o Ministério do Trabalho.

Além de favorecer a fiscalização, o eSocial promove maior transparência nas relações de trabalho, por facilitar o acesso a informações dos colaboradores. Ele também ajuda na redução de erros humanos, de irregularidades e problemas nas documentações.

Tire as principais dúvidas sobre a DIRF

A seguir, nós tiramos as dúvidas mais comuns sobre a DIRF, em poucas palavras. Confira!

A DIRF (Declaração sobre o Imposto sobre a Renda Retido na Fonte) é uma obrigação acessória do Imposto de Renda, a ser cumprida por quem paga renda a contribuintes sem imunidade ou isenção tributária.

A fonte pagadora é responsável por pagar o imposto ao governo e emitir a DIRF, permitindo que a Receita Federal confira as contribuições retidas na fonte e também identifique pagamentos para PIS e COFINS.

A DIRF informa à Receita Federal sobre recebimentos monetários de pessoas físicas ou jurídicas, inclusive os isentos ou não tributáveis, para verificar a capacidade econômica dos contribuintes.

Em regra, pessoas físicas ou jurídicas que pagaram créditos e rendimentos com Imposto de Renda Retido na Fonte. Dessa forma, empresas públicas e privadas sediadas no Brasil são exemplos de quem deve declarar.

Entretanto, há exceções para essa regra, de modo que algumas pessoas e empresas não têm como obrigação emitir a DIRF. Por exemplo, pessoas jurídicas residentes e domiciliadas no país em que pagaram os rendimentos.

É possível baixar o Programa Gerador DIRF, para preencher a declaração neste link. E, após o preenchimento, é preciso baixar o Programa Receitanet, para entregá-la à Receita, neste link. Ambos os programas são gratuitos.

O prazo para o envio da declaração à Receita, referente ao ano-base 2023, é até às 23:59:59 do dia 28 de fevereiro de 2024

Próximos passos…

Neste artigo, você soube o que é a DIRF, quem precisa fazer essa declaração e como fazê-la. Você também se informou sobre as consequências de não fazê-la, fazê-la com dados errados ou omitir informações.

Para continuar aprendendo sobre obrigações fiscais e tributárias, sugerimos prosseguir para nosso artigo sobre como calcular Imposto de Renda Retido na Fonte na folha de pagamento!

Deixe seu comentário

Seu e-mail não será publicado. Os campos com * são obrigatórios.